证券借贷指证券持有者(出借人),暂时将该证券出借给需求者(借券人),借券人则提供担保品给出借人,借券人有义务在未来约定的时点,归还同数量同种类的有价证券,借券费用则由双方事先约定。证券借贷的缘起,多始于证券交易市场,借入证券最普遍的用途是应付卖出交割的短缺部位、借入证券放空等。证券借贷操作除可增加市场流通性,减少交割券源不足,使交割作业更为顺畅外,更可满足交易策略卖出所需的券源,同时还可增加证券持有人出借收益,避免证券资产闲置。因此,证券借贷在发展成熟的市场,是整体金融市场的重要一环,可促使证券市场的机制更为完备。

证券借贷市场包括出借人、借券人及中介人。出借人为借券市场主要的券源供给者,通常是持有一定规模证券且以长期持有方式投资于金融市场的机构法人,例如退休基金、人寿保险公司、共同基金与单位信托等。借券人大多为需要借券以履行交割义务或其它目的的机构法人,主要包含境内外证券经纪商或自营商、证券市场造市者与避险基金等。中介人分为代理人或当事人两种。担任代理人的中介人负责为借贷双方安排借贷事宜,并依其与出借人协议的条件收取中介费,或分享担保品中现金部分投资收益,主要以保管银行或专业证券借贷机构为主。担任当事人的中介人以自己名义将借自出借人的证券再贷予借券人,凭借承担担保品风险、交易对手信用与流动性风险而收取报酬。

国际上证券借贷制度主要可分为“分散式”与“集中式”两种。“分散式”原则上由出借人、借券人及中介人三方所构成,其优点是较易落实个别征信,降低出借人风险;缺点是对券源较为分散或原本流通规模较小的证券,可能缺乏效率或较难满足借券者需求。“集中式”是由单一专门机构汇聚出借人的可供出借证券,面向全体借券人的需求,如台湾证交所的借券中心。其优点是效率较高,该单一专门机构可充当信用管制的政策工具;缺点是集中调度的机构较不易对借券人作个别征信,对出借人的保障较低。由于世界各国家和地区政经环境、法令及证券市场结构各异,因此形成各具特色的证券借贷制度。美国、日本由保管银行、券商等专业之中介机构办理证券借贷事宜,属于分散式借贷制度;韩国分别由证券集中保管公司、证券金融公司与经核准的证券经纪商为中介机构,办理证券借贷事宜,是集中式与分散式借贷制度并存;台湾参考韩国架构开办集中式有价证券借贷业务,由证交所担任中介机构,出借人与借券人通过券商向证交所申请进行有价证券借贷。

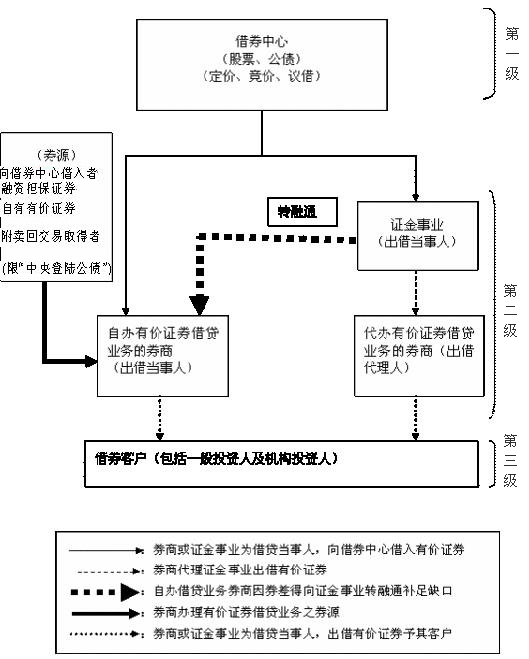

随着证券市场与证券衍生商品市场发展,台湾信用交易制度及后来推出的以交割为需求的借券制度,已经无法满足法人机构的中性借券需求。为顺应需求,配合证券及其衍生性市场发展,台湾证交所于1996年9月实施“台湾证交所有价证券借贷办法”,正式推出有价证券借贷制度,以证交所为中介人开办集中式有价证券借贷业务,特定机构法人为参加人,出借人与借券人可以通过券商向证交所申请以定价、竞价或议借交易方式借入有价证券,出借人可赚取出借收益,借券人则可满足其套利、避险交易及履约等策略性操作的需求。营业时间是星期一至星期五每日上午9时至下午2时30分,还券作业则至下午3时,与集中交易市场营业时间相同。证券柜台买卖中心也于2000年9月推出交割所需的证券借贷制度。2003年6月30日台湾又推出“策略性交易借券制度”。2006年1月11日台湾当局公布“证券交易法”第60条修正条文,开放券商经主管机关核准后可从事有价证券借贷的代理。台湾“金融监督管理委员会”2006年8月11日发布“券商办理有价证券借贷管理办法”,确立证交所借券系统、券商营业处所经营有价证券借贷业务可以并存,由券商以当事人身分出借有价证券给客户,并使有价证券借贷业务与信用交易券源得以互通,放宽了信用交易“以资养券”的规定,即融资担保证券可供融券及出借券源,而借入证券则可充为融券券源,以增进有价证券的运用效率,同时尽可能维持有价证券借贷交易与信用交易的现行法律架构不变,以减轻对市场的冲击。至此,券商办理证券借贷业务的关系架构分三级:第一级为证交所及柜买中心及公债借券中心,第二级为自办有价证券借贷业务的券商及对券商办理借券转融通的证金公司,第三级为借券客户。

台湾证券借贷业务架构

台湾现行证券交易市场中的投资人借券融券渠道包括:信用交易融券及证交所集中式股票借券中心办理借券。证券借贷制度的业务范围与台湾既有的信用交易市场的最主要不同,是以满足特定法人交易策略与履约需求的借券为主,暂不包括一般法人及自然人的信用交易融券需求。股票交易市场的借券交易与信用交易融券的差异比较如下:

台湾股票市场借券交易与融券交易比较

|

比较项目 |

融券交易 |

借券交易 |

|

借券用途 |

放空、避险、套利等交易 |

交易需求及履约 |

|

参与人 |

本地自然人与一般法人 |

特定机构法人(保险业、银行、信托投资公司、投信基金、期货自营商及其它经主管机关核准者) |

|

券源 |

来自融资买进担保证券 |

来自出借人 |

|

金额限制 |

每一户最高融券限额为2000万,对上市单一个股之融券限额为1000万,对上柜单一个股之融券限额为新台币750万。 |

无限制 |

|

总量控管 |

1.以资养券,融券余额不得超过融资余额。 2.信用交易融券卖出与借券市场借券卖出合计总量以标的证券发行股数25﹪为上限。 |

整体借券卖出总量管制措施,包括: 1.市场卖出总额度控管:信用交易融券卖出与借券市场借券卖出合计总量以标的证券发行股数25﹪为上限。 2.借券卖出总量控管:借券市场借券卖出总量限额为标的证券发行股数10﹪。 3.每日借券卖出额度限制:借券卖出单日限额为标的证券发行股数3﹪。 |

|

费用 |

向授信机构支付融券手续费,并按其所订费率计算,以次数计收。 |

向出借人支付借券费,定、竞价交易采借券天期计算,议借交易依次数计收。 另需支付借贷服务费与经手费。 |

|

还券期限限制 |

最长六个月,到期得申请展延,延长期限不得超过六个月,并以一次为限,得随时了结,但遇停止过户则须强制回补。 |

最长六个月,到期得申请续借,延长期限不得超过六个月,并以一次为限,借贷双方得提前还券。 |

|

权益补偿 |

遇停止过户则须强制回补,无权益补偿 |

权益补偿 |

|

标的限制 |

需符合有价证券得为融资融券标准第二条所订之规定 |

除得为融资融券交易之上市、上柜有价证券外,尚包含有发行衍生性商品之标的有价证券。 |

|

放空价格限制 |

1.需符合平盘以下不得放空之规定。 2.除认售权证发行人避险与从事ETF套利或避险交易之融券卖出,以及股票选择权造市者之避险行为,得豁免平盘以下不得放空之规定外,尚开放台湾五十指数成分股股票豁免平盘以下不得放空之限制。 |

1.需符合平盘以下不得放空之规定。 2.惟认售权证发行人避险与从事ETF套利或避险交易之借券卖出,以及股票选择权造市者之避险行为,得豁免平盘以下不得放空之规定。 |

|

担保品管理 |

1.洗价:整户维持率须达120%以上。 2.整户维持率不足120%通知追缴。 3.处分担保品:客户未能依规定履行义务之情况下,授信机构处份其担保品,有剩余者,应返还,尚不足部分,则通知限期清偿,并向证交所或柜买中心申报违约,注销其信用账户。 |

1.洗价:每笔借券担保维持率须达140%。 2.担保维持率不足120%,通知补缴。 3.处分担保品:借券人违约时,该笔借贷交易即视同到期,证交所得处分借券担保品并至交易市场补回有价证券,代向出借人还券以了结借券部位。 |

资料来源:林秀雄,因应“证券交易法”第60条修正,研议开放券商办理有价证券借贷业务,

[台]《证券暨期货月刊》2006年3期(本文作者朱磊系中国社会科学院台湾研究所经济研究室主任 经济学博士)

本网独家稿件,如需转载请与我网联系