台湾融资融券制度虽是在参考世界许多国家和地区的制度后建立起来的,但在逐步的改革和发展中形成其独有的特点,这些特点又多建立在台湾证券市场的自身情况基础之上。

融资融券交易是信用交易的一种方式。信用交易是相对于现货交易而言的。在证券市场的现货交易中,投资者一次性完成交易,钱券两清;而在信用交易中,投资者在买卖股票时,须向证券公司支付一定比例的现金或股票,其差额部分通过证券公司或银行借贷来补足。所以,证券市场(本文主要指股票市场)的信用交易,可以通俗地理解为借钱买进股票或者借股票卖出套现的交易。在信用制度的支撑下,证券交易的过程由简单的“交易——盈亏”延长为“借贷——证券交易——偿还借贷——清算交割——实现盈亏”。这样,交易链条在时间和空间上都大大拓展和延伸了。其意义主要在于:一是提高市场交易效率和价格发现效率;二是促进交易规模扩大,提供产品创新机会,丰富多层次证券市场;三是形成市场内在的价格稳定机制,减缓市场波动;四是有利证券商(以下简称“券商”)发展,对新兴市场而言,可缓解市场的资金压力。

广义的证券市场信用交易一般可分四种形式:一是融资融券交易,即券商及证券金融机构向客户融资或融券的信用交易。二是证券期货交易,又称定期清算交易,是指证券交易买卖双方在成交后并不立即交割而只缴纳一定比例的保证金,等到约定期限届满时再交付款券完成交割,或在价格变动时进行反向操作冲销到期结算差额。该交易是证券买卖双方相互授予信用,无需向外部借贷,又称内部信用,如股指期货交易。三是证券期权交易,是指按照契约约定的期限、价格和数量交易某一特定有价证券的买卖权利,包括买入期权与卖出期权,同属内部信用,如股指期权交易。四是担保贷款交易,是指客户以有价证券为担保品向银行或券商贷款用于购买或持有证券,如股票抵押贷款。除此而外,证券回购交易也可归于广义信用交易的范畴。

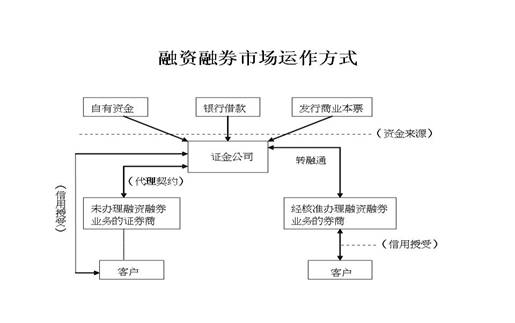

融资融券制度在世界范围主要有两种模式:一是以欧美、香港为代表的分散信用模式,由券商等金融机构独立向客户提供资金和证券;二是日本、韩国、台湾的集中信用模式,由专门的证券金融公司提供资金和证券。台湾是“双轨制”集中信用模式的代表,证券金融公司对证券公司和一般投资者同时融资融券。融资方面,证券公司既可以通过证券抵押的方式从证券金融公司获得资金,也可以将不动产作抵押向银行和其它非银行机构融资;融券方面,证券公司大部分的借入证券来自于证券金融公司。

台湾证券市场自1974年起开办融资业务,但不办理融券。1981年开始办理融券业务。市场中有券商109家,其中外资券商18家,综合类券商37家,其它专业经纪商54家;另外,还有复华、环华、富邦、安泰4家证券金融公司。台湾证券市场信用交易制度的发展大致经历了以下几个阶段:

一是例行交易时期(1962年至1974年)。这一时期的信用交易还不是融资融券交易。“例行交易”的主要做法是证券买卖双方在交易成立后,先缴纳成交金额的一定比例作为交易保证金,于成交日后某个特定时日,买卖双方再办理现金交割。1973年,台湾当局为减少投机风险而收缩信用,将保证金的比例调整为100%,使“例行交易”形同虚设。

二是银行代办信用交易时期(1974年至1980年)。1974年因股市暴跌,台湾当局为挽救股市,于1974年4月6日公布《授信机构办理融资融券业务暂行办法》,同年6月4日证管会核定《授信机构办理融资融券业务暂行办法》,开放台湾银行、交通银行、土地银行等三家银行办理,但只融资不融券,也被称为“跛足信用交易制度”。

三是单一办理信用交易时期(1980年至1990年)。由于上市公司日渐增多,信用交易规模日渐扩大,为建立完整的信用交易制度,使证券市场制度合理化,台湾当局于1979年7月制定《证券金融事业管理规则》,规定实收资本在4亿元新台币以上的券商可以办理证券金融业务。1979年由代办信用交易的台湾银行和土地银行邀请光华投资公司、中国信托及台湾证券交易所(以下简称“证交所”)等参与投资,设立复华证券金融公司,1980年4月21日开业先办理融资,并于同年7月开办融券,融资融券业务正式开展。

四是双轨制时期(1990年至1995年)。台湾当局1988年修正“证券交易法”第60条,规定证券经纪商经主管部门核准可以办理融资融券业务。1990年9月核定发布《券商办理有价证券买卖融资融券管理办法》及《有价证券得为融资融券标准》,核准券商办理融资融券业务,并修订《证券金融事业管理规则》,开放证券金融公司的转融通业务。同年10月,元大证券及鼎盛证券正式开办融资融券业务,开始了信用交易双轨制时期。

五是开放时期(1995年至今)。1994年,由于证券市场信用交易需求剧增,导致证券金融公司资金运作紧张而限制融资,为了向投资人提供新的融资渠道,台湾当局制定《证券金融事业申请设立及核发营业执照审核要点》,放开证券金融公司的设立申请,并于1995年6月分别核准了环华、富邦及安泰三家新证券金融公司的设立申请,在同年7月开始运营。至此,证券金融事业不再仅是政策性机构,而成为竞争性的专业金融事业。另外,台湾主管部门又降低券商从事融资融券业务的门槛,从事融资融券业务的券商逐渐增多,目前其融资融券市场占有率已大大超出证券金融公司。

图1 台湾融资融券制度架构

台湾融资融券交易的操作细则有三个主要内容:其一,可融资融券股票条件。1、上市满6个月且每股净值在票面以上的普通股股票及上市满6个的之受益凭证,但指数股票型证券投资信托基金受益凭证不受上市满6个月之限制。2、该股市场成交收盘价格在票面以上。3、最近一年度的税前净利润占实收资本额之比率达3%以上。4、无下列情况之一:股价波动过度剧烈、股权过度集中、成交量过度异常。其二,融资融券的限额与限期。台湾市场上融资融券限额分为4级,最低一级信用户融资或融券每户最高限为250万元新台币,最高一级信用户融资每户最高限额1500万元新台币,融券每户最高限额1050万元新台币。每种证券的融资或融券金额不得超过750万元新台币,融资融券期限为半年。融券户若遇到发行公司停止过户,或是召开股东大会,或是除权除息,则需提前偿还。其三,融资融券比率。台湾主管机关视市场情况,拟订和调整融资融券的最高融资比率和最低融券保证金成数;券商可以在主管机关制定的最高融资比率之下、最低融券保证金成数之上,视客户信用状况及有价证券的风险程度,自行订立融资比率、融券保证金成数,或暂停该有价证券的融资融券交易。(本文作者朱磊系中国社会科学院台湾研究所经济研究室主任 经济学博士)

本网独家稿件,如需转载请与我网联系