调研结果显示,平均每位受访者覆盖近4个不同的投资领域;约65%受访客户投资于股票市场,约61%和56%的受访客户分别投资于现金管理类和固定收益类产品。除此之外,42%的受访客户投资于信托产品,也主要由于其“刚性兑付”的特性,可满足客户实现保值和稳定增值的需求。

同时,可投资资产大于3000万的高净值客户将股票、信托和房地产作为最主要的投资手段,对于现金管理类和固定收益类产品的热度较其他客户而言更少一些,主要是因为高净值客户在财富积累有相当量的前提下,愿意积极寻求其他风险与收益率稍高的替代产品

调研结果显示,68%的受访客户愿意承担一定风险,较2012年的客户调研结果有大幅增长;另有14%的客户风险容忍度较强,愿意承受较大风险,也接受“高回报意味着可能要承担较高风险”的想法。受访客户中,47%和40%的客户分别配置了中等和高等风险产品;相较于可投资资产在600万~3000万之间的客户,可投资资产大于3000万元的高净值客户在中高风险产品的配置上更为激进,持有30%及以上比例中等和高等风险产品的客户占比分别为41%和48%。

何大勇称,展望高净值人群下一年的投资规划,股票仍是未来最受关注的热点投资方向,信托、固收和现金管理类等领域的关注度将持续,私募类基金将会成为近期新兴热点。

报告显示,拥有家室的高净值客户占比较高,84%的受访客户已婚且育有子女,10%已婚未有子女,财富传承因而成为客户较为关注的一大领域。

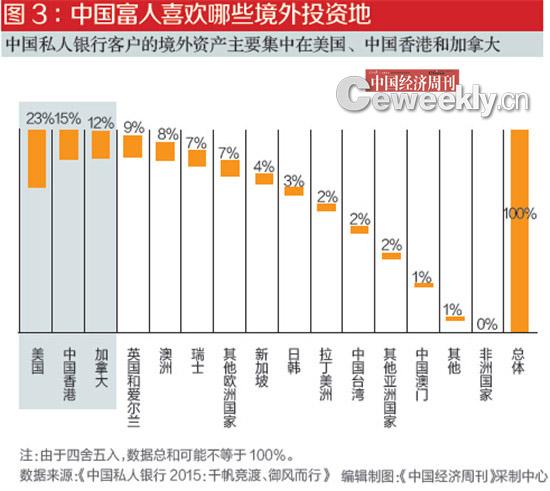

中国富人喜欢去境外

哪些地方投资?

——最爱中国香港、美国和加拿大

在外界看来,许多私人银行客户已经完成了境外资产转移,目前更加关注如何在境外市场进行投资。“私人银行客户投资境外的主要原因在于资产的安全性、增值和对冲内地金融市场风险。” 何大勇坦言。本次调研数据显示,使用过境外财富管理产品和服务的私行客户比例超过40%,较前次调研的结果有所提升。

据介绍,在投资产品方面,各类资产分布较为平均,其中股票、金融衍生品和房地产是客户目前拥有比例较多的产品。未来,高净值人群对于境外投资产品品类的关注度仍将持续在股票、金融衍生品和房地产领域。

在境外目标市场的选择上,中国香港、美国和加拿大是内地高净值客户最偏好的三个市场。香港是亚洲最主要的离岸私人银行业务中心之一,在金融服务业方面具备深厚的专业基础。此外,香港还是人民币离岸中心,税收环境、人才优势和临近中国内地等优势为中国内地商业银行在香港开展私行离岸业务提供了最佳实践选择。此外,中国香港、美国和加拿大同时也是主要的移民目的地,对于有子女教育、家族移民需求的高净值客户更具有吸引力(图3)。

中国富人喜欢哪些理财渠道?

——36%购买过互联网理财产品

自2013年起,“互联网金融”成为全行业的关键词,迄今热度不减。“面向高净值人群的私人银行业似乎与这一场变革无关。然而,纵览海内外的行业宏观与微观发展趋势,我们看到的是中国私人银行业弄潮于互联网时代的必然与必须。 ”何大勇表示,“互联网”对于行业的洗礼首先体现在技术层面,即日趋广泛的数字化应用。但是,更加值得全行业关注的是“互联网”助推私人银行业务模式进行深刻变革的巨大力量(见图4)。

事实上,与商业银行整体在中国金融行业的主导地位相比,起步于2007年的中国私人银行业在高净值人群中的渗透依然十分有限。BCG分析显示,中国主要私人银行在高净值人群中的渗透率为8%左右。然而,在传统的业务模式下,中国的私人银行难以迅速构筑规模优势。“众多商业银行的私人银行客户经理面临维护客户数量过多、销售时间被行政事务挤占的困境。快速展业并为客户提供高质量的服务在传统模式下异常艰难。” 何大勇坦言,如何借助“互联网”救治行业痛点已经成为全行业的命题之一。

报告显示,私人银行客户经理团队的服务能力与质量依然是高净值人士需求的核心:54%的高净值人士将私人银行客户经理的素质与专业能力作为选择财富管理机构的首要标准;65%的私人银行客户未来仍旧会选择客户经理作为首要接触点。

然而,在这样的“不变”之外,变化已悄然而生。调研显示,在互联网大潮席卷中国的当下,高净值人群正在逐渐步入“数字一代”:近80%的中国高净值人士正在使用数字化的金融产品和服务。在尚未使用的人群中,35%的高净值人士明确表示愿意尝试。在已经使用的数字化产品和服务中,与“互联网金融主要服务屌丝”的印象相悖,36%的高净值人士购买过互联网理财产品,P2P及众筹等以服务长尾客户著称的电子化产品也受到了超过10%的高净值客户欢迎。

此外,“数字化”服务已经渗透到行业价值链的各个环节,从“了解产品组合情况”到“执行交易”。其中,“定制化的投资建议”与“在线交易”是呼声最高的数字化服务,分别有超过40%的客户对此类数字化服务有较高期待。

私人银行客户的互联网化之旅一旦启程则再无止步或回转。

[ 责任编辑:郭碧娟 ]

原稿件标题URL:

原稿件作者:

转载编辑:郭碧娟

原稿件来源:人民网