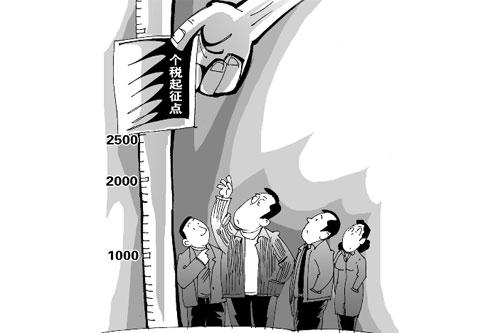

国务院将讨论调个税起征点 可能调至3千元左右

中广网北京2月28日消息 据经济之声《央广财经观察》报道,衣食住行普遍涨价的今天,上调个人所得税起征点的呼声越来越加强烈,现在有好消息了,国务院总理温家宝昨天在与网民交流时表示,提高个税起征点已经被列入国务院的议事日程,本周三国务院常务会议将对此事项进行讨论。

温家宝表示,国务院讨论决定以后,将报人大批准。这条措施出来以后,会使整个中低收入的工薪阶层受益。

除了提高个税起征点之外,个税改革在“十二五”期间还将继续推进。据了解,“十二五”期间将对个税动“大手术”,方向是由目前的分类税制向综合与分类相结合的税制转变。个税起征点调整到多高合适?税级税率怎样设置更能体现公平?在个税政策中考虑纳税人实际家庭负担情况的时机是否已经成熟?来听听经济之声特约观察员代鹏的评论:

主持人:个税起征点调到多少是大家最关心的,您觉得个税起征点调到多少合适呢?

代鹏:我们不妨先回顾一下我们国家个税起征点调整的历史。在1980年的时候,当时的起征点是800元。那个时候能够达到800元的人数,在整个收入阶层中非常少;2006年,800元翻了一番,到了1600元;2008年3月,进一步提高到了现行的2000元作为起征点。

实际上个税的起征点,首先要考虑老百姓的基本收入情况,同时也要考虑生活支出情况。我们的税收不能以牺牲老百姓基本的生活水平和基本的生活保障为代价,所以,从目前经济水平来看,我国人均国民收入已经接近了4000美元,在这样的情况下,我们原来的2000点相对来说,显得过低了一些。在这个基础上我们可能要做一些调整,这个调整也不能幅度过大,这样会导致整个税收大量地减少,同时也可能会使得我们纳税的群体发生剧烈的波动,这样反而不利于税制的稳定。

综合各方面的情况来看,既要保证民生,同时又要保证税收基本的稳定。我想起征点的调控可能调到3000上下比较合适,比如3000上下五百元左右,然后根据具体的相关的情况再来进行调整。也有的同志提到如果我们要是一步达到6000元是不是更好。

主持人:那多解渴啊。

代鹏:那可能对于很多同志来说,是高兴的一件事,但是对于我们整体的税收来说,毕竟会导致税源大幅度减少,因为我们的税收还是取之于民用之于民的,取少了自然而然用在老百姓身上的也就少了。

主持人:目前我们个税起征点采取的还是一刀切的方式,不论是在北京还是中西部城市,起征点都是2000元。有一位网友说,应该分地区制定起征点,发达地区高一些,比如京、沪、广、深,应该提高到8000以上,这次调整个税起征点会不会考虑到这个一刀切的问题?

代鹏:我们国家在具体征收的过程当中,在各地方执行的过程当中,都会有一些细微的针对相关问题的调整。因为我们国家个税的征收实行的是源泉扣缴、分类计征的方式,所以在执行的过程当中,不同的行业和不同的地区,包括征管力度等等各方面都是有一些区别的。

沿海发达地区,由于物价比较高,生活水平需要的基本收入相对就比较高,实行差别化是更加合理的,但是可能还是要考虑到,具体税收征管的水平和整个国家的经济发展条件。

目前而言,实行分类和分地区的计征的方式,条件正在逐渐的成熟当中,我们提出,不妨在一些发达的地区先实行一些试点,当然也可以适当考虑在一些相对来说收入较低较为落后的地区也做一些相应的调整。

主持人:按我国目前的个税体制,工资薪金所得,适用9级超额累进税率,从5%到45%不等。有消息说新的个税改革草案,计划将现行的9个级别缩减到4-5个,您觉得税级税率怎样设置才能够体现公平呢?有的专家认为缩减税级等级是国际通行的做法,您觉得呢?

代鹏:从80年代开始,很多国家都开始大幅度的把税率等级进行合并。美国1986年税改之前,曾经有过14级的累进,税率的档次过多就降低了税制的效率,美国在调整过程当中,曾经把14级一下子改到了3级,后来又在实行了三个基本档次的税率的基础之上,又增加了两个高档次的税收的税率累进的档次。走得最远的是俄罗斯,俄罗斯曾经把它整个的个人所得税的税率统一定为13%,在这样的情况之下减轻了税制本身的复杂给纳税人所带来的负担,同时也提高了税收的效率。

我们目前累进的税率有利于简化税制,同时也有利于税收的更加公平。税率的减轻并不意味着我们高等级的税收累进的税率大幅度的降低,因为实际上对于高收入而言,他面临的是较高的累进的税率,如果把这个税率根据他的收入状况来进行必要的调整,可能会导致高收入的人反而在税率的调整过程当中,所获得的好处要远比低税率的人获得的好处多。调整肯定是大势所趋,具体怎么调整尤其是对于最高税率和最低税率的调整还需要再进一步的斟酌。

主持人:很多网友和听众都在呼吁说,这次改革最好是以家庭为单位来征税,你觉得这个方法目前条件成熟吗?

代鹏:我们国家目前实行的实际上是源泉扣缴和自主申报结合的这样一种方式,像美国等国家,它更多的实行的是一种申报的方式,如果想实行申报有一些条件,第一是你税收的情况跟你收入的情况要比较明晰,同时家庭的收入来源和负担情况也要相对来说比较明晰。根据我们国家目前的情况,这些条件相对来说不是十分具备。在衡量具体的家庭进行计征的方面,是未来的发展趋势,我们不妨可以先做一些探索,比如美国等西方国家在征收的过程当中,它也是采取一种先征后返的制度,先把税收上来之后,根据你的免除额再返回给你相关的退税。

对于我们国家来说退税可能对于纳税者来说还是一个很陌生的概念,在这样一个自主申报的过程当中,往往也可能会出现大量的遗漏,甚至可能出现道德的风险,反而导致新的不公平现象的出现,甚至可能导致大规模的避税,从而对低收入的纳税人来说,没法进行税收筹划,没法降低相应的成本,反而使他实际的税负有一定的增加。

目前来看,在综合计征还是在分类计征上,尽管我们都倾向于综和计征,还是要考虑到税收成本的问题,但从未来的角度来说我们不妨可以通过一种先征后返来综合考虑老百姓的负担,考虑家庭的负担,这肯定是我们未来税制的一个发展方向,但是是不是现在执行可能还需要等到时机进一步的成熟。